|本の詳細

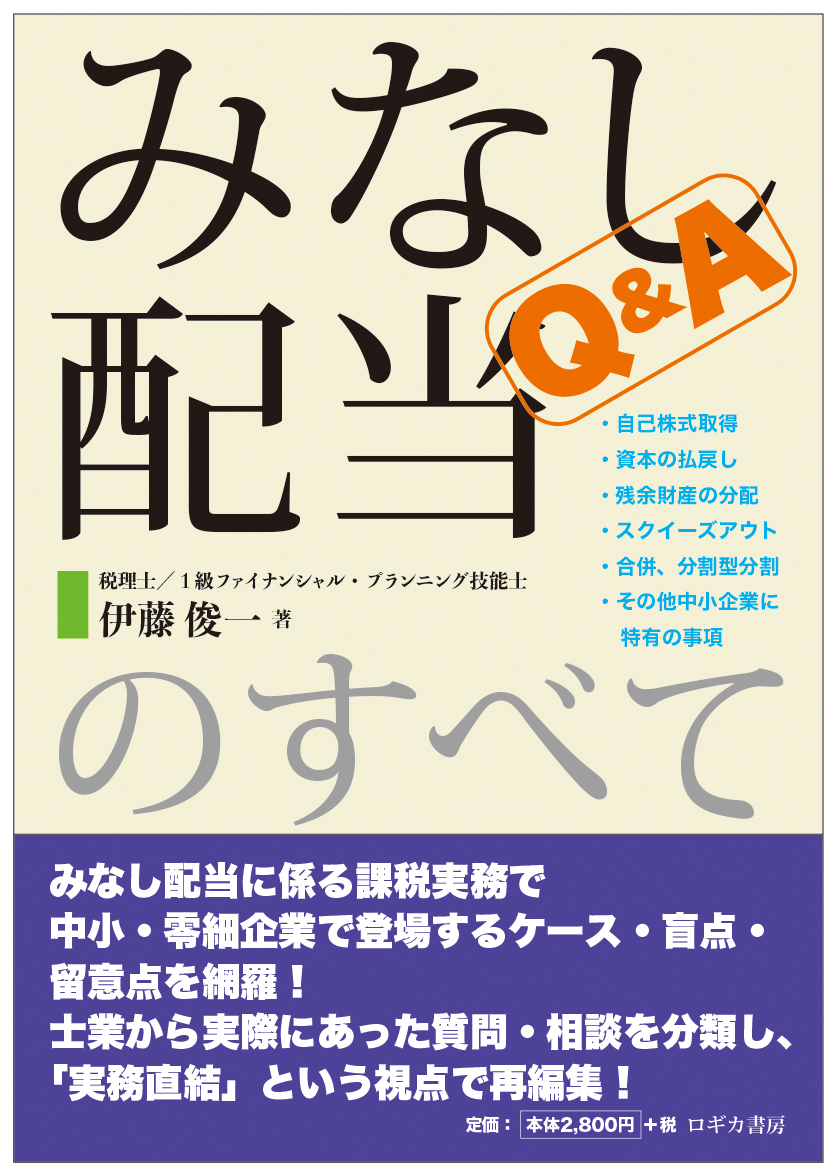

Q&Aみなし配当のすべて

伊藤 俊一 著

A5判・312頁(H257×W182 460g)並製

◆定価:3,080円(税込)

◆ISBN978-4-909090-44-7 C2034

◆2020年7月30日発売

◆Cover Design 有吉 一男

◎著者プロフィール

伊藤 俊一(いとう しゅんいち)

1978年(昭和53年)愛知県生まれ。愛知県立旭丘高校卒業後、慶應義塾大学文学部入学。その後、身内の相続問題に直面し、一念奮起し税理士を志す。税理士試験5 科目試験合格。一橋大学大学院国際企業戦略研究科経営法務専攻修士課程修了、現在、同博士課程在学中。慶應義塾大学「租税に関する訴訟の補佐人制度大学院特設講座」修了。都内コンサルティング会社にてメガバンク本店案件に係る、事業再生、事業承継、資本政策、相続税等のあらゆる税分野を担当。特に、事業承継・少数株主からの株式集約(中小企業の資本政策)・相続税・地主様の土地有効活用コンサルティングは勤務時代から通算すると数百件のスキーム立案実行を経験しており、同業士業からの御相談件数は30,000件を超えており、豊富な経験と実績を有する。

・厚生労働省ファイナンシャル・プランニング技能検定(国家資格)試験委員

・認定経営革新等支援機関

【所属学会】

・税務会計研究学会所属

・信託法学会所属

【執筆実績】

『Q&A課税実務における有利・不利判定』、『「税理士(FP)」「弁護士」「企業CFO」単独で完結できる中小・零細企業のためのM&A 実践活用スキーム』、『中小・零細企業のための事業承継戦略と実践的活用スキーム』、『Q&A中小企業のための資本戦略と実践的活用スキーム』、『Q&A 非上場株式の評価と戦略的活用スキーム』、『みなし贈与のすべて』(以上、ロギカ書房)。

月刊 税理 2020年6 月号『特集:いま求められるタックスプランニング』「タックスプランニングの傾向と求められる税理士の指導」「法人税を中心としたタックスプランニング」、月刊 税理 2020年5 月号『特集:中小企業目線のM&A 対応とその周辺実務』「組織再編行為に絡む税務の留意点」、税務弘報平成30年年4 月号「事業承継税制 平成30年度改正の使い勝手のホントのトコロ」、税経通信平成28年10月号「「種類株式」と「民事信託の活用」自社株承継スキームへの当てはめに係る留意点」、日本経済新聞朝刊平成25年12月25日21面「マネー&インベストメント」にインタビュー記事が掲載、他多数。東京税理士会等セミナー件数は年間約130本を超える。

◎内容

みなし配当は課税実務では頻繁に生じる事項ではなくイメージしずらいとの声が多く聞かれます。このため、本書では章ごと、Q&A ごとに単独で、ピンポイントで参照できるよう構成を工夫しています。この性格から、通しで読むと説明が重複します。イメージをつかんでもらうため意図的にそうしています。

本書の特色は、みなし配当に係る課税実務で中小・零細企業で登場するケースを網羅したことです。スピンオフ税制(株式分配)等、中小・零細企業では事実上利用しない制度は意図的に詳細を割愛しています。また、筆者の従来の書籍と同様、中小・零細企業実務を前提とした「留意点・盲点の総おさらいや、レアケースについての記述」に重点を置いています。

中小・零細企業実務においては、本書の内容では自己株式取得、残余財産分配等がメインの内容になると考えます。課税実務では税務上適正株価、それから逸脱した場合の課税関係としてみなし贈与等の付随論点が生じます。これらについては下記拙著を適宜ご参照ください。

・税務上適正株価について

拙著『Q&A 非上場株式の評価と戦略的活用スキーム』(ロギカ書房 2019年)

・反射としての課税関係につき代表的なものとしてみなし贈与がありますが、これについて

拙著『みなし贈与のすべて』(ロギカ書房 2018年)

弊所伊藤俊一税理士事務所は、主に中小企業・零細企業の事業承継、資本戦略、組織再編成、M&A、相続対策等々に係るご質問に特化した「コンサル質問会」(主催:株式会社KACHIEL(カチエル))及び通常の課税実務に係る質問会「専門家のための税務SOS」(事務局:株式会社バレーフィールド)のご回答、及び複数社の会計事務所、税理士法人様の上記に係る顧問業務を取り扱っています。

本書のQ&A は上記の「実際に税理士等士業様」からご質問・ご相談を受けた事項を分類し直し、回答を「中小・零細企業実務に直結」という視点で再編集したものです。本書の性格上、上記理由から極めて実践的な書籍になったものと思われます。

類書においても、本書の目次の項目に係る「基本的な課税関係」や「(法務等含めた)諸手続きについては網羅されている節があります。当然、そういった網羅性を重視した「教科書」も必要であることは否定していません。

しかし、課税実務では、税務上の基本的な取扱いは理解できたとしても、実践的な事例がないと具体的なイメージがつかず、申告調整や各種税額シミュレーションができないのが事実です。そこで、本書では、「ノウハウ」「アイディア」「知恵・創意工夫」といったものを、現場のコンサルティングでの所感を踏まえながら執筆しています。

◎目次

はじめに

第1 章 みなし配当とは

Q1―1 みなし配当とは

Q1―2 みなし配当の取扱い

Q1―3 会社法の配当との関係

Q1―4 みなし配当の類型の基本部分と改正変遷

Q1―5 みなし配当の類型

Q1―6 合併とみなし配当

Q1―7 分割型分割とみなし配当

補問1―1 不動産M&A とみなし配当

補問1―2 不動産M&A の税目別採用パターン

Q1―8 株式分配とみなし配当

Q1―9 資本の払戻し、残余財産の分配とみなし配当

Q1―10 自己株式又は出資取得とみなし配当

Q1―11 個人が法人に対して非上場株式を譲渡した場合の課税関係~資産税審理研修資料~

Q1―12 政令上の自己株式の取得とみなし配当の関係

Q1―13 みなし配当と通知義務

Q1―14 みなし配当課税特例

Q1―15 相続財産に係る株式をその発行した非上場会社に譲渡した場合のみなし配当課税の特例の適用関係について(相続開始前に同一銘柄の株式を有している場合)の当局の考え方

Q1―16 出資の消却等、組織変更とみなし配当

Q1―17 種類株式とみなし配当

補問1―3 取得請求権付株式に係る請求権の行使等により株式を取得した場合の譲渡所得等の特例

Q1―18 スクイーズアウト「現金交付型合併」とみなし配当

Q1―19 スクイーズアウト「現金交付型合併」における「反対株主による株式買取請求権の行使」とみなし配当

Q1―20 スクイーズアウト「現金交付株式交換」とみなし配当

Q1―21 スクイーズアウト「現金交付株式交換」における「反対株主による株式買取請求権の行使」とみなし配当

Q1―22 組織再編成に反対する株式買取請求とみなし配当のまとめ

Q1―23 スクイーズアウト「全部取得条項付種類株式」とみなし配当

Q1―24 スクイーズアウト「株式併合」とみなし配当

Q1―25 スクイーズアウト「株式売渡請求」とみなし配当

補問1―4 中小企業におけるスクイーズアウトの実態

Q1―26 対価交付省略の非適格組織再編成とみなし配当

Q1―27 受取配当の益金不算入と最近の改正項目(令和2 年度改正項目)

Q1―28 配当の意義:「鈴や金融事件」「東光商事事件」

Q1―29 資本剰余金の配当と自己株式取得の相違点

Q1―30 資本剰余金と利益剰余金との同時配当について実務上の留意点

補問1―5 保険積立金は譲渡損益調整資金か、適格現物分配できるか

補問1―6 源泉徴収漏れに伴う「追加払い」の処理

補問1―7 類書に見られる「トリプル課税」とは?

第2 章 みなし配当の計算事例の基本

Q2―1 みなし配当の租税法における計算規定

Q2―2 配当を受けた側の税務上の取扱い

Q2―3 みなし配当の計算事例の基本

Q2―4 みなし配当の簡単な計算手法

Q2―5 みなし配当のエクセル計算手法

Q2―6 税制非適格合併におけるみなし配当計算

Q2―7 税制非適格合併におけるみなし配当計算事例

Q2―8 税制適格合併でみなし配当が生じない理由

Q2―9 税制非適格分割型分割におけるみなし配当計算

Q2―10 分社型分割でみなし配当が生じない理由

Q2―11 税制非適格分割型分割におけるみなし配当計算事例

Q2―12 税制適格分割型分割でみなし配当が生じない理由の具体的計算事例

Q2―13 税制非適格株式分配におけるみなし配当計算

Q2―14 株式分配の概要

Q2―15 税制非適格株式分配の計算事例

Q2―16 税制適格株式分配でみなし配当が生じない理由の具体的計算事例

Q2―17 資本の払戻しにおけるみなし配当計算

Q2―18 資本の払戻しにおけるみなし配当の具体的計算事例

Q2―19 解散による残余財産の分配におけるみなし配当計算

Q2―20 みなし配当計算に係る条文の読み方に関する課税実務におけるポイント

Q2―21 解散による残余財産の「全部」分配におけるみなし配当計算事例

Q2―22 解散による残余財産の「一部」分配におけるみなし配当計算事例

Q2―23 出資等減少分配におけるみなし配当計算

Q2―24 出資等減少分配の概略

Q2―25 自己株式又は出資取得におけるみなし配当計算

Q2―26 自己株式又は出資取得におけるみなし配当計算事例

Q2―27 出資消却におけるみなし配当

Q2―28 組織変更による株式又は出資以外の資産交付

Q2―29 種類資本金額におけるみなし配当

Q2―30 自己株式取得と資本剰余金の配当におけるプロラタ計算

第3 章 複雑なみなし配当事由に係る仕訳及び申告調整

Q3―1 減資とみなし配当

Q3―2 減資とみなし配当について具体例

Q3―3 減資とみなし配当について「発行会社が債務超過法人である場合」「事業再生スキームの100%減資」との関係

Q3―4 その他資本剰余金の処分による配当

Q3―5 みなし配当金額について留保所得金計算に係る課税実務上の留意点

Q3―6 自己株式取得に係る購入手数料とみなし配当

Q3―7 みなし配当の適用がない譲渡若しくはある譲渡には該当するが、計算上みなし配当金額が算出されない具体的計算事例

Q3―8 自己株式消却についての具体的計算事例

Q3―9 自己株式譲渡についての具体的計算事例

Q3―10 平成27年度税制改正による地方税法の改正の影響

Q3―11 税制非適格合併における抱合株式の考え方

Q3―12 税制非適格合併における抱合株式等がある場合の具体的計算事例

Q3―13 現物分配の考え方

Q3―14 適格現物分配の考え方

Q3―15 資本剰余金の減少に伴う剰余金の配当による税制適格現物分配の具体的計算事例

Q3―16 資本の払戻しに係る資本金等の額と株式帳簿価額の減少額の計算に係る見解

Q3―17 税制適格株式分配の考え方

Q3―18 解散による残余財産の一部分配の考え方

Q3―19 社員の退社・脱退とみなし配当に係る考え方

Q3―20 持分会社における持分の相続についての留意点

Q3―21 新株予約権とみなし配当がある場合の具体的な申告調整事例

Q3―22 グループ法人税制とみなし配当の留意点

Q3―23 グループ法人税制とみなし配当について譲渡損益の考え方と仕訳例

Q3―24 解散による残余財産分配取引によるグループ法人税制特例に係る具体的計算事例

Q3―25 自己株式の取得取引によるグループ法人税制特例に係る具体的計算事例

Q3―26 相続金庫株の特例に係る具体的計算事例

Q3―27 被合併法人所有の合併法人株式を合併法人が取得した時の特例に係る具体的計算事例

Q3―28 完全支配関係がある子法人を被合併法人とする非適格合併の具体的計算事例

Q3―29 完全支配関係がある子法人からの資本の払戻しに係る具体的計算事例

Q3―30 利益剰余金と資本剰余金の双方から配当を行う場合

Q3―31 みなし配当がある場合の少額判定

Q3―32 みなし配当に係る源泉告知処分と権利救済の実務上の留意点

Q3―33 医療法人の解散

Q3―34 みなし配当と持分あり医療法人同士の合併に係る留意事項

Q3―35 持分あり医療法人と持分なし医療法人との合併

Q3―36 合併ではなく出資持分を譲渡するパターン(医療法人M&A)

Q3―37 資本剰余金を原資とする適格現物分配の計算事例

補問3―1 適格現物分配の留意点

補問3―2 種類株式の併用に係る留意点

Q3―38 事業承継税制・相続時精算課税におけるみなし配当課税の特例

Q3―39 組織再編成において有利な合併比率を適用した場合

Q3―40 平成30年度税制改正における無対価組織再編成とみなし配当

Q3―41 事業協同組合(法人税法上の法人)とみなし配当

Q3―42 士業法人等、特殊な法人に係るみなし配当

Q3―43 ベンチャー投資におけるみなし清算条項

第4 章 判例・裁判例・裁決例にみるみなし配当事例

Q4―1 判例・裁判例・裁決での焦点

Q4―2 判例・裁判例・裁決から示唆されるポイント

Q4―3 過去の判例・裁判例・裁決から示唆される今後の動向について実務上のポイント

Q4―4 外国子会社の残余財産の分配に係るみなし配当の額の計算における資本金の額は、確定決算において資本金として計上された金額を意味すると解するとする公表裁決

Q4―5 平成22年7 月6 日の生保年金二重課税事件を踏まえたあとのみなし配当に関する裁判例

Q4―6 従業員持株会からの自己株式による代物弁済に係るみなし配当該当性に係る裁判例

Q4―7 所得税、相続税の二重課税とみなし配当該当性に係る公表裁決

Q4―8 混合配当とみなし配当該当性に係る公表裁決

Q4―9 和解金の支払いが剰余金の分配と認められ資本等取引に該当するとされた公表裁決

Q4―10 担保権実行の適法性とみなし配当の非課税所得該当性に係る裁判例

Q4―11 相続開始時に特例有限会社の出資持分であった場合に係る裁判例

Q4―12 自己株式の購入価額に係る適正価額とみなし配当に係る公表裁決

Q4―13 事業協同組合員の死亡脱退の払戻請求権とみなし配当に係る裁判例

資料1 みなし配当に関連する国税庁情報

資料2 適格現物分配を行ったときのみなし配当の計算方法

資料3 平成30年 所得税更正処分取消等請求事件

資料4 令和元年8 月1 日裁決

●奥付情報

印刷・製本 亜細亜印刷株式会社

初版発行 2020年8月25日