|本の詳細

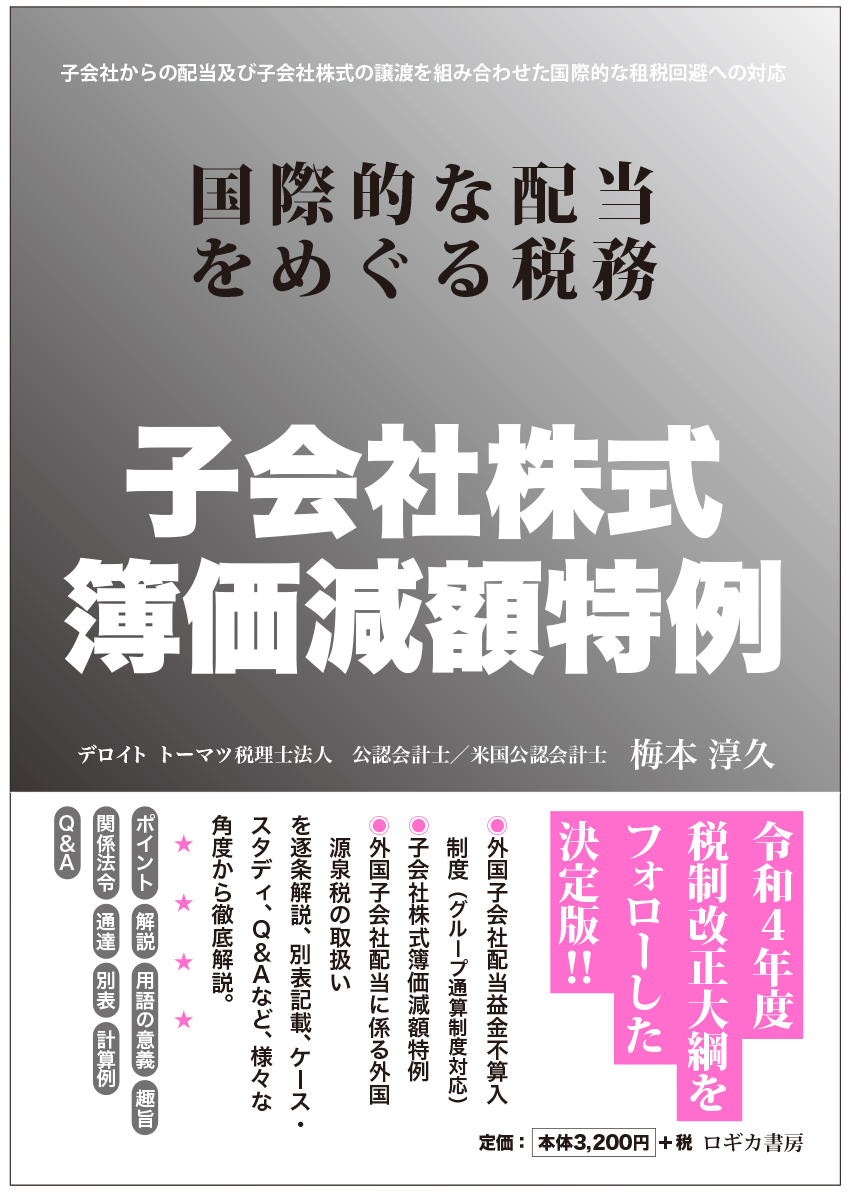

子会社株式簿価減額特例 国際的な配当をめぐる税務

令和4年度税制改正大綱をフォローした決定版!!

外国子会社配当益金不算入制度/子会社株式簿価減額特例/外国子会社配当に係る源泉税の取扱いを、別表記載、ケース・スタディ、Q&Aなど、様々な角度から徹底解説。

梅本 淳久 著

A5判・280頁(H210×W148×16 410g)並製

◆定価:本体価格 3,200円+税

◆ISBN978-4-909090-69-0 C2034

◆2022年2月10日発売

◆有吉 一男

《著者》

梅本 淳久(うめもと あつひさ)

デロイト トーマツ税理士法人

タックス コントラバーシーチーム マネジャー

公認会計士・米国公認会計士

司法書士試験合格

デロイト トーマツ税理士法人に入社後、税務申告業務、国際税務コンサルティング業務を経験し、現在は、相談・審査請求・教育研修などの業務に従事している。民間専門家として、国税審判官(特定任期付職員)に登用され、国際課税担当として、国際課税事件の調査・審理を行った経験を有する。京都大学理学部卒。

〔主な著書・寄稿記事〕

『新版【法律・政省令並記】逐条解説 外国子会社合算税制』

『【法律・政省令並記】逐条解説 外国税額控除―グループ通算制度・外国子会社合算税制対応―』

『【法律・政省令並記】逐条解説 過大支払利子税制』

『詳解 有利発行課税』

『[処分取消事例]にみる 重加算税の法令解釈と事実認定』

『事例と条文で読み解く 税務のための民法講義』(以上、ロギカ書房)

『否認事例・裁判例からみた 消費税仕入税額控除の実務』(中央経済社・共著)

『第10版Q&A 事業承継をめぐる 非上場株式の評価と相続対策』(清文社・共著)

『国際課税・係争のリスク管理と解決策』(中央経済社・共著)

『詳解タックス・ヘイブン対策税制』(清文社・共著)

「通達・Q&A の要点を一挙に押さえる令和元年度外国子会社合算税制の改正詳解」税務弘報67巻10号(中央経済社)

「外国法を準拠法とする契約に係る税務上の取扱い[1]~[3]」月刊国際税務38巻12号~39巻2号(国際税務研究会)

《執筆協力》

秋本 光洋(あきもと みつひろ)

税理士

秋本光洋税理士事務所

勝島敏明税理士事務所(現デロイト トーマツ税理士法人の前身)のパートナーを退任後、2001年に独立開業。個人事務所として、税務専門家及び企業に対し、法令解釈に基づく助言・分析等を中心とした相談業務を提供し現在に至る。特に国際税務(租税条約、源泉所得税、事業体課税を含む)、公益法人等(一般社団法人・一般財団法人を含む)の会計及び税務、信託に係る税務など、専門的な分野を中心にアドバイスを行う。

デロイト トーマツ税理士法人

デロイト トーマツ税理士法人は、日本で最大級のビジネスプロフェショナル集団「デロイト トーマツグループ」の一員であると同時に、世界四大会計事務所「デロイト」の一員でもあります。「トーマツ」ブランドが培ってきた信頼と高い専門性に加え、全世界150を超える国・地域で展開する「デロイト」のグローバルネットワークを生かし、プロフェッショナルとしてクライアントのビジネス発展に貢献していきます。

私たちの最大の強みは、デロイト トーマツグループの総合力です。国内外での豊富な実績を誇る税務サービスだけにとどまらず、監査・保証業務、コンサルティング、ファイナンシャルアドバイザリー、リスクアドバイザリー、法務の領域でもグループ内の連携を図り、組織や専門分野の枠を超えた総合的なサービスを提供しています。特にデロイト トーマツ税理士法人は、日本の大手税理士法人の中でも最大級の国内17都市に拠点を設けており、全国規模で多様化するクライアントのニーズにこたえています。詳細はデロイトトーマツ税理士法人Web サイト(www.deloitte.com/jp/tax)をご覧ください。

◎内容

子会社配当の非課税措置と子会社株式の譲渡を組み合わせた税務上の譲渡損失を創出する租税回避への対応として、令和2年度税制改正において、子会社配当の額につき益金不算入とされた金額相当額を子会社株式の帳簿価額から減額する特例(子会社株式簿価減額特例)が創設されました。

子会社株式簿価減額特例(以下「本特例」ということがあります)は、租税回避に対応する観点から設けられた制度ではありますが、規定の文言上、法人において租税回避目的があることがその要件とされているものではありません。すなわち、経済実態を伴わない税務上の損失が創出されるような場面を念頭に、具体的な要件が規定されており、それらの要件が満たされる場合には、原則として、本特例が適用される仕組みとなっています。そのため、1事業年度に一定規模の配当を受けた場合には、租税回避目的の有無にかかわらず、本特例の要件を検討することが必要となります。

また、配当が、支配関係発生後に生じた利益を原資とすると考えられるような場合などには、本特例を不適用とし、また、配当のうち支配関係発生後に生じた利益を原資とすると認められる部分については、本特例の対象から除く仕組みが設けられている一方で、グループ法人間の操作により、本特例の適用を回避するような場面を念頭に、様々な適用回避防止規定が設けられており、本特例の適用があるか否かの検討や、本特例の適用がある場合の処理は、難解で複雑なものとなっています。

ところで、本特例の適用の前提となる子会社配当の非課税措置のうち、外国子会社配当益金不算入制度については、令和2年度税制改正において、連結納税制度の見直し(グループ通算制度の創設)に伴う改正が行われているところです。また、外国子会社配当に係る外国源泉税については、令和3年度税制改正において、外国子会社合算税制との二重課税調整規定の適用を受ける場合の損金算入や外国税額控除の見直しが行われているところです。

本書は、近年、重要な改正が行われている国際的な配当をめぐる税務を理解するための一助となることを願って、〈1〉外国子会社配当益金不算入制度、〈2〉子会社株式簿価減額特例、〈3〉外国子会社配当に係る外国源泉税の取扱いの各テーマについて、条文を整理し、詳細な解説を加えました。具体的には、条文ごとに、①ポイント、②解説、③用語の意義、④趣旨、⑤関係法令、⑥通達、⑦別表、⑧計算例、⑨Q&Aなどのサブ・セクションを設け、理論と実務の観点から、解説を加えました。また、直感的な理解や複雑な条文の理解のため、できる限り図表を添えるよう心掛けました。国際税務に携わる皆さまに、本書が少しでもお役に立てれば幸いです。

脱稿後の令和3年12月10日に、「令和4年度税制改正大綱」が公表されました。本書に関連する内容については、「令和4年度税制改正大綱」と題するサブ・セクションを設けて解説していますが、政令公布前の情報に基づく解説となりますことをご了承ください。

◎主要目次

はしがき

■第1章外国子会社配当益金不算入制度

法法23の2① 外国子会社から受ける配当等の益金不算入

法法23の2②一・③ 益金不算入の対象から除外される損金算入配当

法法23の2②二 益金不算入の対象から除外される一定のみなし配当

法法23の2④ 実額法の適用を受けた後に損金算入対応受取配当等の額が増額された場合

法法23の2⑤ 保存書類等

法法23の2⑥ 宥恕規定

法法23の2⑦ 実額法の適用要件

法法23の2⑧ 適格組織再編成の場合における外国子会社の判定

■第2章子会社株式簿価減額特例

法令119の3⑦柱書 1単位当たりの帳簿価額の算出方法

法令119の3⑦各号 子会社株式簿価減額特例が適用されない場合

法令119の3⑧ 株式等の帳簿価額から減算する金額に関する特例計算

法令119の3⑨ 用語の意義

法令119の3⑩ 適格組織再編成があった場合の取扱い

法令119の3⑪一 適用回避防止規定①(合併・分割型分割を用いたスキームへの対応)

法令119の3⑪二 適用回避防止規定②(子会社を経由した配当を用いたスキームへの対応)

法令119の3⑫ 内国法人との間に特定支配関係がある法人間における分割型分割に係る分割法人の取扱い

法令119の3⑬ 情報申告義務

法令119の4①③ 総平均法を適用する株式等について対象配当等の受領があった場合

法法33② 資産の評価損の損金不算入等

■第3章外国子会社配当に係る外国源泉税の取扱い

法法39の2 外国子会社から受ける配当等に係る外国源泉税等の損金不算入

法令142の2⑦三・⑧一二 外国税額控除の対象とならない外国法人税の額

◎奥付情報

印刷・製本 亜細亜株式会社

初版発行 2022年2月20日